Elektronische Rechnungsstellung ist längst kein Zukunftsthema mehr, sondern wird in vielen europäischen Ländern zur gesetzlichen Pflicht. Angetrieben durch Initiativen wie ViDA (VAT in the Digital Age) der EU, entsteht ein Flickenteppich nationaler Vorgaben mit zunehmend verbindlichem Charakter. Für Unternehmen – insbesondere im Mittelstand – bedeutet das: Der Übergang von papierbasierten oder PDF-Rechnungen hin zu strukturierten, maschinenlesbaren E-invoices ist nicht mehr optional, sondern regulatorische Notwendigkeit

1. Der Wandel zur digitalen Rechnung in Europa

1.1. Der übergeordnete Rahmen: ViDA als treibende Kraft

Die europaweite Einführung der elektronischen Rechnungsstellung (E-Invoicing) erfolgt nicht zufällig, sondern basiert dagegen auf einer klaren strategischen Ausrichtung: „VAT in the Digital Age“ (ViDA) als eine Initiative der Europäischen Union. Ziel dieser Maßnahme ist es, das Mehrwertsteuersystem innerhalb der EU grundlegend zu modernisieren und gleichzeitig zentrale Schwachstellen zu beseitigen. Dazu zählt insbesondere die sogenannte Mehrwertsteuerlücke . Das meint die Differenz zwischen geschätzten und tatsächlich vereinnahmten Umsatzsteuerbeträgen. Diese betrug im Jahr 2020 EU-weit rund 99 Milliarden Euro. Mit ViDA sollen Umsatzsteuerbetrug dabei wirksamer bekämpft, Transparenz erhöht und die digitale Transformation der Steuererhebung vorangetrieben werden. Zugleich schafft die Initiative den regulatorischen Rahmen für einheitliche und verpflichtende E-Invoicing-Verfahren in allen Mitgliedstaaten.

1.2. Die zentrale Herausforderung: Ein harmonisiertes Ziel, aber fragmentierte Wege

ViDA verfolgt ein klares Ziel: die schrittweise Harmonisierung der elektronischen Rechnungsstellung in Europa. Das hat im grenzüberschreitenden B2B-Bereich bis zum Jahr 2030 eine besondere Bedeutung. Gleichzeitig erlaubt die Initiative jedoch den Mitgliedstaaten, eigenständig nationale Vorschriften für die verpflichtende E-Rechnung im inländischen Geschäftsverkehr einzuführen oder zu beschleunigen. Daraus ergibt sich ein komplexes Spannungsfeld. Denn während der Endzustand einheitlich gedacht ist, verlaufen die Wege dorthin unterschiedlich schnell und unterschiedlich strukturiert.

Für international tätige Unternehmen bedeutet dies: Sie müssen sich parallel auf zahlreiche nationale Vorgaben einstellen, die sich in technischen Formaten, Übermittlungswegen und Zeitplänen erheblich unterscheiden können. Die operative Umsetzung dieser regulatorischen Vielfalt stellt dabei aktuell die größte Herausforderung dar. Das gilt insbesondere im Hinblick auf Systemarchitektur, Prozessdesign und Compliance.

Die nachfolgenden Abschnitte analysieren einerseits die technologischen Gemeinsamkeiten, die den Rahmen für ein interoperables E-Invoicing bilden, und andererseits die zentralen Unterschiede in den nationalen Umsetzungsmodellen, die maßgeblich zur bestehenden Komplexität beitragen.

2. Die gemeinsamen technologischen Grundlagen

2.1. EN 16931: Die gemeinsame Sprache der E-Rechnung

Der europäische Standard EN 16931 definiert ein einheitliches semantisches Datenmodell für elektronische Rechnungen. Demnach legt er fest, welche strukturierten Informationen eine E-Rechnung enthalten muss, damit man sie über Ländergrenzen hinweg korrekt interpretieren und automatisiert verarbeiten kann kann. Damit bildet EN 16931 die technische Referenz für nahezu alle nationalen E-Invoicing-Mandate innerhalb der EU.

In der Praxis zeigt sich jedoch: Obwohl der Standard eine einheitliche Grundlage schafft, bleibt Spielraum für nationale Anpassungen. Diese erfolgen über sogenannte Core Invoice Usage Specifications (CIUS), der länderspezifische Profilierungen des Standards. Eine CIUS kann zusätzliche Datenfelder einführen oder bestehende Elemente restriktiver auslegen, um landesspezifische Anforderungen zu erfüllen.

Beispiele dafür sind die XInvoice in Deutschland oder die FatturaPA in Italien. Dies sind beides Varianten, die auf EN 16931 basieren, jedoch voneinander abweichen. Diese Variantenvielfalt ist die Hauptursache für die technische Fragmentierung innerhalb der EU.

Für Unternehmen bedeutet das: Eine zentrale „Einheitsvorlage“ auf Basis von EN 16931 reicht nicht aus. ERP-Systeme müssen vielmehr in der Lage sein, pro Zielland jeweils gültige, CIUS-konforme XML-Dateien zu erzeugen, die den jeweiligen nationalen Validierungsregeln standhalten.

2.2. Das PEPPOL-Netzwerk: Der De-facto-Standard für den Austausch

Whilst EN 16931 definiert, welche Inhalte eine E-Rechnung aufweisen muss, regelt das PEPPOL-Netzwerk (Pan-European Public Procurement Online), like diese Rechnungen sicher und standardisiert übermittelt werden. Dabei handelt es sich nicht um eine zentrale Plattform, sondern um ein interoperables Rahmenwerk aus technischen Spezifikationen, Governance-Regeln und zertifizierten Dienstleistern.

Zentrales Prinzip ist das sogenannte Vier-Ecken-Modell, das eine strukturierte und skalierbare Kommunikation zwischen Sender und Empfänger ermöglicht:

- Ecke 1 – Absender: Ein Unternehmen erzeugt die E-Rechnung in seinem ERP- oder Buchhaltungssystem.

- Ecke 2 – Access Point des Absenders: Die Rechnung wird an den PEPPOL-zertifizierten Access Point des Absenders übermittelt.

- Ecke 3 – Access Point des Empfängers: Der Access Point des Empfängers nimmt die Nachricht aus dem PEPPOL-Netzwerk entgegen.

- Ecke 4 – Empfänger: Die Rechnung wird elektronisch in das System des Empfängers eingebunden und weiterverarbeitet.

Der große Vorteil dieses Modells liegt dabei in seiner scalability: Unternehmen müssen lediglich eine einzige Verbindung zu einem zertifizierten Access Point aufbauen. Über diesen Zugang können sie mit allen anderen PEPPOL-Teilnehmern kommunizieren – unabhängig vom Standort oder eingesetzten System des Partners.

Trotz dieser einheitlichen technologischen Basis entstehen in der Praxis große Unterschiede. Dies geschieht insbesondere durch die nationalen Verfahrensvorgaben, Zuständigkeiten und Umsetzungsmodelle.

3. Die Verfahrensmodelle im Vergleich: Der entscheidende Unterschied

Die Wahl des Verfahrensmodells bestimmt, wie stark der Staat in den Rechnungsprozess eingreift und überdies welche Kontrollmechanismen er etabliert. Von der reinen nachträglichen Prüfung bis zur Freigabe jeder einzelnen Rechnung durch eine staatliche Plattform ist die Bandbreite groß.

| Modell | description | Grad der staatlichen Kontrolle | Beispielländer |

| Centralized Clearance (CTC) | Rechnungen müssen vor oder während des Versands an den Käufer von einer zentralen staatlichen Plattform validiert werden. | Sehr hoch | Italien (SdI), Polen (KSeF) |

| Decentralized CTC (Y-Modell) | Rechnungen werden über private, akkreditierte Anbieter (PDPs) ausgetauscht, die Rechnungsdaten an eine zentrale staatliche Plattform melden. | Hoch | Frankreich (PPF + PDPs) |

| Real-Time Reporting (RTIR) | Rechnungen werden direkt zwischen den Partnern ausgetauscht. Die Rechnungsdata müssen jedoch zeitgleich an die Steuerbehörde gemeldet werden. | Mittel | Ungarn (NAV) |

| Post-Audit | Rechnungen werden direkt zwischen Partnern ausgetauscht (oft via PEPPOL), ohne staatliche Freigabe. Die Prüfung erfolgt nachträglich (Audits). | Niedrig | Deutschland, Belgien |

Diese Modelle werden in den folgenden Länderprofilen in der Praxis angewendet und zeigen die Vielfalt der europäischen E-Invoicing-Landschaft.

4. Detaillierte Länderprofile im direkten Vergleich

4.1. Deutschland

- Modell: Post-Audit. Kein zentrales Meldesystem.

- Zeitplan (B2B):

- Ab 01.01.2025: Pflicht zum Empfang von E-Rechnungen.

- Ab 01.01.2027: Pflicht zum Shipping für Unternehmen > 800.000 € Umsatz.

- Ab 01.01.2028: Pflicht zum Shipping für alle übrigen Unternehmen.

- Technische Standards: XRechnung und ZUGFeRD/Factur-X.

- Austauschkanal: Keine Vorschrift, aber empfohlen: PEPPOL

- Archivierung: 10 Jahre im Originalformat gemäß GoBD.

4.2. Frankreich

- Modell: Decentralized CTC (“Y-Modell”).

- Zeitplan (B2B):

- Ab 01.09.2026: Empfangspflicht für alle; Versandpflicht für große Unternehmen.

- Ab 01.09.2027: Versandpflicht für KMU und Kleinstunternehmen.

- Technische Standards: Factur-X, UBL, CII.

- Austauschkanal: Obligatorisch über akkreditierte private Plattformen (PDPs), die mit der staatlichen Plattform (PPF) verbunden sind.

- Zusatzanforderung: E-Reporting-Pflicht für B2C- und grenzüberschreitende Transaktionen.

4.3. Italien

- Modell: Centralized Clearance (CTC).

- Zeitplan (B2B/B2C): Seit dem 01.01.2019 für fast alle Unternehmen verpflichtend; seit 2024 universell.

- Technischer Standard: Ein einziges, striktes Format: FatturaPA (XML).

- Austauschkanal: Ausschließlich über die zentrale Regierungsplattform “Sistema di Interscambio” (SdI).

- Archivierung: 10 Jahre nach dem strengen “Conservazione Sostitutiva”-Verfahren.

4.4. Polen

- Modell: Centralized Clearance (CTC).

- Zeitplan (B2B):

- Ab 01.02.2026: Pflicht für große Steuerzahler (>200 Mio. PLN Umsatz).

- Ab 01.04.2026: Pflicht für alle anderen Steuerzahler.

- Technischer Standard: Ein einziges nationales XML-Format: e-Faktura.

- Austauschkanal: Ausschließlich über die zentrale Regierungsplattform “Krajowy System e-Faktur” (KSeF).

- Besonderheit: Die KSeF-Plattform übernimmt die gesetzliche Archivierung der Rechnungen für 10 Jahre.

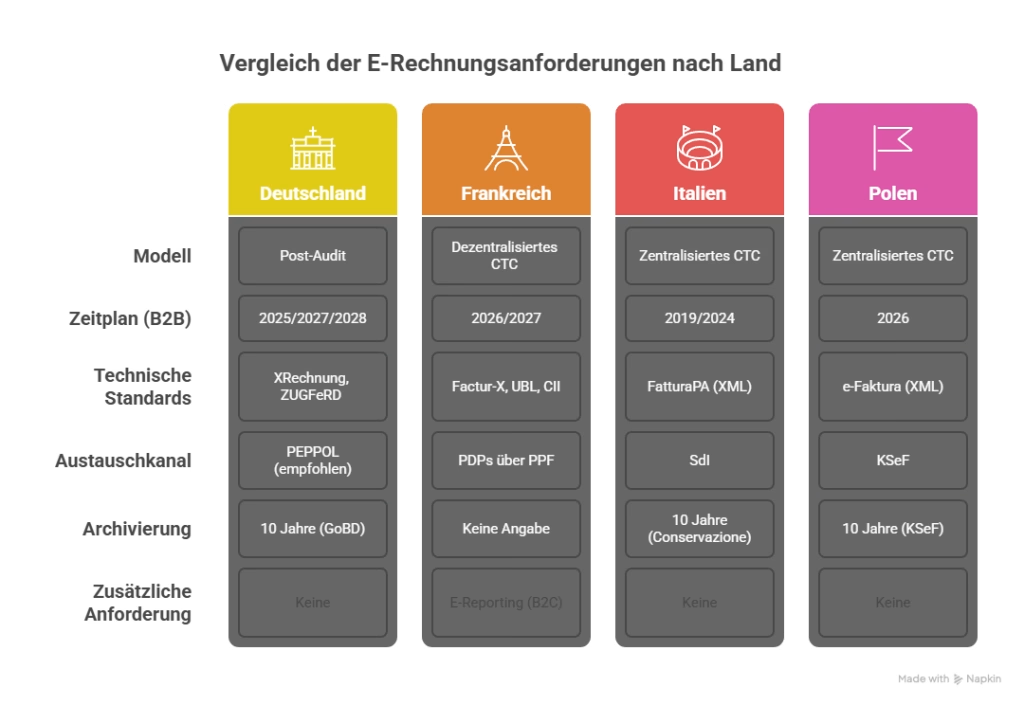

Nach dieser Detailansicht bietet die folgende Tabelle einen schnellen, zusammenfassenden Überblick über die wichtigsten Länder.

5. Gesamtübersicht: Die wichtigsten Länder auf einen Blick

Die folgende Übersicht fasst die entscheidenden Unterschiede zusammen und verdeutlicht auf einen Blick die klare Trennlinie zwischen den strengen Clearance-Modellen in Süd- und Osteuropa und den auf Interoperabilität setzenden Post-Audit-Systemen in West- und Nordeuropa.

| Country | Umfang | Modell | Startdatum (B2B) | Zentrale Plattform/Netzwerk | Format(e) |

| Italy | B2G, B2B, B2C | Centralized Clearance | 2019 | Sistema di Interscambio (SdI) | FatturaPA XML |

| France | B2G, B2B | Decentralized CTC | Sept. 2026 (Welle 1) | PPF (Hub) + PDPs (Netzwerk) | Factur-X, UBL, CII |

| Poland | B2G, B2B | Centralized Clearance | Feb. 2026 (Welle 1) | KSeF | e-Faktura (XML) |

| Germany | B2G, B2B | Post-Audit | Jan. 2025 (Empfang) | Dezentral (PEPPOL empfohlen) | XRechnung, ZUGFeRD |

| Spain | B2G, B2B | Interoperability | Vorauss. 2026+ | Öffentliche/Private Plattformen | Facturae (B2G), TBD (B2B) |

| Belgium | B2G, B2B | Post-Audit | Jan. 2026 | PEPPOL (Standardnetzwerk) | Peppol BIS 3.0 |

Diese Momentaufnahme fasst die aktuelle Situation zusammen. Der Blick richtet sich nun auf die bevorstehenden Entwicklungen und die Zukunft der E-Rechnung in Europa.

6. Ausblick: Die Roadmap 2026-2028 und die Zukunft nach ViDA

6.1. Zeitstrahl der wichtigsten Fristen

Die Periode von 2026 bis 2028 markiert eine kritische Transformationsphase, in der eine kritische Masse von Volkswirtschaften ihre B2B-Mandate aktiviert. Die folgende Zeitleiste dient als strategischer Fahrplan für die Priorisierung von Implementierungsprojekten:

- 2026: Mandate in Polen (Februar/April), Frankreich (September), Belgien (Januar) und Kroatien (Januar) treten in Kraft.

- 2027: Die zweite Welle der Versandpflicht startet in Frankreich (September), während in Deutschland die erste Welle für größere Unternehmen beginnt (Januar).

- 2028: Deutschland weitet die Versandpflicht auf alle Unternehmen aus (Januar).

6.2. Die langfristige Konvergenz

Die aktuelle Phase der Fragmentierung mit ihren vielen nationalen Insellösungen ist nur vorübergehend. Das übergeordnete Ziel der ViDA-Initiative, bis 2030 eine verpflichtende E-Rechnung für den grenzüberschreitenden Handel einzuführen, wird die nationalen Systeme unweigerlich zur Interoperabilität zwingen. Dies bedeutet, dass selbst heute geschlossene Ökosysteme wie das italienische SdI oder das polnische KSeF gezwungen sein werden, sich für den grenzüberschreitenden Verkehr zu öffnen und mit pan-europäischen Standards interoperabel zu werden – eine Entwicklung, die wahrscheinlich die Rolle von Netzwerken wie PEPPOL als Brückentechnologie weiter stärken wird.

Für Unternehmen ist die strategische Schlussfolgerung unmissverständlich: Eine technologische Ausrichtung auf das Datenmodell EN 16931 und das PEPPOL-Netzwerk ist die einzig zukunftssichere Strategie. Ansätze, die auf proprietären, länderspezifischen Protokollen basieren, bergen nicht nur das Risiko der Ineffizienz, sondern werden in der kommenden, harmonisierten europäischen E-Invoicing-Landschaft zwangsläufig obsolet.

Die E-Invoicing-Vorschriften in Europa

E-bill 2025 FAQs

Preparation for the introduction of CKS.EINVOICE

E-invoicing - The flexible EN 16931 standard

E-Invoice master data and settings in SAP Business One

Archiving of e-invoices

International e-invoices: differences and global developments

MariProject / Tool for e-invoicing

cks.eINVOICE -Addon for XRechnung & ZUGFeRD