Worauf du ab 2025 achten musst

Die Digitalisierung der Rechnungsprozesse schreitet stetig voran, und ab dem 1. Januar 2025 tritt in Deutschland eine Pflicht zur Nutzung der E-Rechnung in Kraft. Unternehmen jeder Größe und Branche werden dann verpflichtet sein, elektronische Rechnungen zu empfangen und rechtskonform zu archivieren. Doch schon heute gelten strenge Anforderungen an die digitale Archivierung. Allerdings gibt es zusätzliche Aspekte die man bei der Archivierung von E-Rechnungen beachten muss.

Rechtliche Grundlagen der Archivierung von Rechnungen

Seit 2011 werden digitale Rechnungen in Formaten wie PDF, XML oder ZUGFeRD rechtlich als gleichwertig zu Papierrechnungen anerkannt. Diese Gleichstellung ermöglichte das Steuervereinfachungsgesetz ermöglicht. Grundlage für die Aufbewahrungspflichten bildet die Abgabenordnung (AO), das Handelsgesetzbuch (HGB) sowie das Umsatzsteuergesetz (UStG). Insbesondere der § 14b UStG regelt die Aufbewahrung von Rechnungen detailliert und verlangt, dass ausgestellte und empfangene Rechnungen für mindestens 10 Jahre aufbewahrt werden. Diese Vorschriften gelten sowohl für digitale als auch für Papierrechnungen.

Die GoBD (Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff) geben konkrete Vorgaben zur Archivierung von E-Rechnungen. Dabei müssen die Rechnungen manipulationssicher, unveränderbar und jederzeit lesbar sein. Unternehmen, die diese Anforderungen nicht erfüllen, riskieren Sanktionen bei einer Steuerprüfung.

E-Rechnungspflicht ab 2025: Was kommt auf Unternehmen zu?

Ab dem 1. Januar 2025 wird die Nutzung von E-Rechnungen für alle Unternehmen verpflichtend. Das bedeutet, dass PDF-Rechnungen per E-Mail zukünftig nicht mehr zulässig sind und nicht als E-Rechnung gelten. Unternehmen müssen sich daher auf die Verwendung von standardisierten Formaten wie XRechnung oder ZUGFeRD umstellen, die speziell für die digitale Rechnungsverarbeitung entwickelt wurden. Die Übergangsregelungen, die bis Ende 2026 gelten, erlauben es Unternehmen jedoch noch, in Abstimmung mit dem Empfänger Papierrechnungen oder andere digitale Formate zu nutzen.

Aufbewahrungspflicht von Rechnungen: Wann beginnt und endet sie?

Die Aufbewahrungsfrist für Rechnungen beginnt immer am Ende des Kalenderjahres, in dem die Rechnung ausgestellt wurde. Für eine Rechnung vom 27.09.2023 beginnt die Frist also am 31.12.2023 und endet am 31.12.2033. Während dieser Zeit müssen Unternehmen sicherstellen, dass die Rechnungen jederzeit zugänglich, unverändert und maschinell auswertbar sind. Nach Ablauf dieser Frist darf man die Rechnungen vernichten, es sei denn, sie sind aus rechtlichen Gründen weiterhin relevant, z.B. für Rechtsstreitigkeiten oder Steuerprüfungen.

Unterschiede bei der Archivierung von Papier- und E-Rechnungen

Papierrechnungen und elektronische Rechnungen sind zwar mittlerweile rechtlich gleichgestellt, doch gibt es bei der Archivierung einige Unterschiede, die Unternehmen beachten müssen:

- Elektronische Rechnungen müssen in dem Format archiviert werden, in dem sie empfangen wurden. Ein Ausdruck und die anschließende Papierarchivierung reichen nicht aus. Medienbrüche, bei denen elektronische Rechnungen in Papierform weiterverarbeitet werden, sind zu vermeiden.

- Papierrechnungen darf man digitalisieren, solange man sie dann revisionssicher und den Anforderungen der GoBD entsprechend elektronisch archiviert. Dies gelingt am besten durch den Einsatz einer Dokumentenmanagement-Software (DMS).

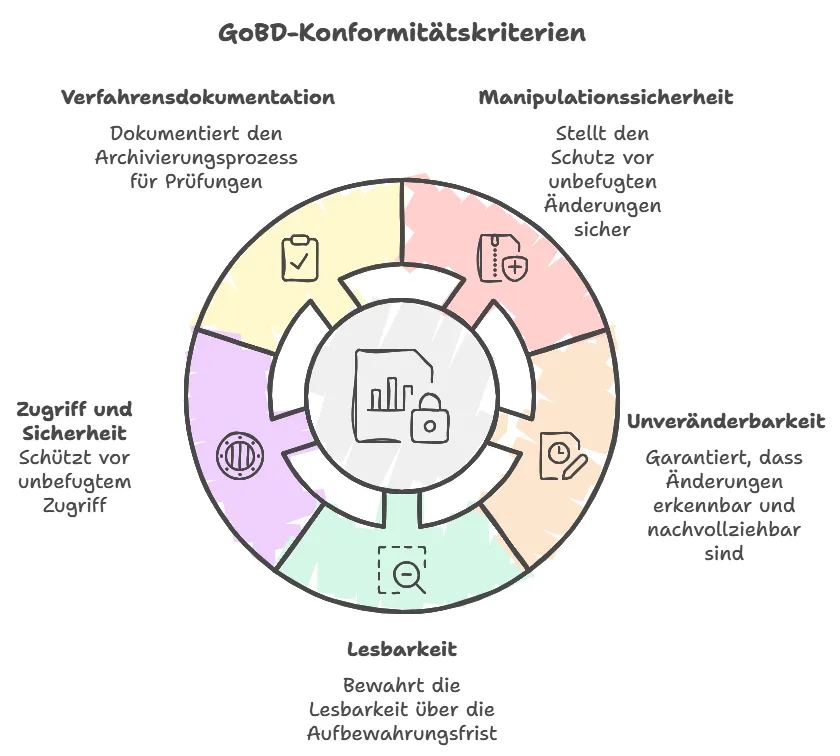

Voraussetzungen für eine GoBD-konforme Archivierung

Die GoBD stellt klare Anforderungen an die digitale Archivierung von Rechnungen. Um sicherzustellen, dass elektronische Rechnungen ordnungsgemäß aufbewahrt werden, müssen Unternehmen folgende Kriterien beachten:

- Manipulationssicherheit: Die digitalen Rechnungen muß man so speichern, dass sie vor nachträglichen Änderungen geschützt sind. Änderungen an der Hard- oder Software dürfen die Integrität der Rechnungen nicht gefährden.

- Unveränderbarkeit: Nachträgliche Änderungen an archivierten Rechnungen müssen klar erkennbar und nachvollziehbar sein. Die Originalrechnung darf man dabei nicht überschreiben.

- Lesbarkeit: Rechnungen müssen auch über die Dauer der Aufbewahrungspflicht hinweg in einem lesbaren Format archiviert bleiben.

- Zugriff und Sicherheit: Rechnungen müssen vor unbefugtem Zugriff geschützt sein. Man sollte Maßnahmen wie Berechtigungsmanagement und Protokollierung von Zugriffen implementieren.

- Verfahrensdokumentation: Der gesamte Prozess der Archivierung muss in einer Verfahrensdokumentation beschrieben werden. Diese ist entscheidend, um bei einer Steuerprüfung die Einhaltung der GoBD nachzuweisen.

E-Mail und E-Rechnung: Muss man E-Mail archivieren ?

Im Zusammenhang mit der Archivierung von E-Rechnungen stellt sich häufig die Frage, ob man auch die E-Mail, mit der die Rechnung verschickt oder empfangen wird, archivieren muss. Hier gilt:

- Ja, wenn die E-Mail zusätzliche, buchhalterisch relevante Informationen enthält, die nicht im Rechnungsanhang stehen.

- Nein, wenn die E-Mail lediglich als Transportmittel für die Rechnung dient, vergleichbar mit einem Briefumschlag.

Ab 2025 wird jedoch der Versand von Rechnungen als PDF-Anhang per E-Mail nicht mehr ausreichen, um die Anforderungen an die E-Rechnung zu erfüllen. Unternehmen müssen sich daher auf den Versand und Empfang von Rechnungen in Formaten wie XRechnung einstellen.

Digitale Signaturen: Ein wertvolles Werkzeug für sichere E-Rechnungen

Digitale Signaturen bieten zahlreiche Vorteile bei der Verarbeitung und Archivierung von E-Rechnungen. Sie tragen maßgeblich zur Sicherheit und Integrität der Dokumente bei und bieten Unternehmen die Möglichkeit, ihre Rechnungsverarbeitung zu optimieren. Hier sind einige der wichtigsten Vorteile:

Hauptvorteile digitaler Signaturen:

- Authentizität: Die Identität des Unterzeichners wird zweifelsfrei bestätigt.

- Integrität: Digitale Signaturen stellen sicher, dass das Dokument nach der Signatur nicht verändert wurde.

- Nichtabstreitbarkeit: Der Unterzeichner kann nicht leugnen, das Dokument signiert zu haben, da die Signatur eindeutig mit ihm verknüpft ist.

- Erhöhte Sicherheit: Kryptografische Verfahren bieten starken Schutz gegen Fälschungen und Manipulationen.

Weitere Eigenschaften digitaler Signaturen:

- Zeitstempel: Digitale Signaturen können mit einem genauen Zeitstempel versehen werden, der den Zeitpunkt der Unterzeichnung nachweist.

- Prüfbarkeit: Die Echtheit der Signatur kann man jederzeit verifizieren, was vor allem bei Prüfungen von Bedeutung ist.

- Rechtsgültigkeit: In vielen Ländern, einschließlich Deutschland, sind digitale Signaturen der handschriftlichen Unterschrift gleichgestellt.

Archivierung von E-Rechnungen in SAP Business One

Besonders effizient wird dieser Prozess durch die Nutzung des cks.eINVOICE-Add-ons für SAP Business One. Mit cks.eINVOICE können Unternehmen elektronische Rechnungen im vorgeschriebenen strukturierten Format wie XRechnung oder ZUGFeRD direkt aus dem ERP-System heraus generieren. Dies bedeutet, dass keine zusätzliche Software oder manuelle Konvertierung der Rechnungsdaten erforderlich ist. Das Add-on sorgt dafür, dass alle Rechnungsdaten automatisch in das richtige Format übertragen und revisionssicher archiviert werden. Damit sparen Unternehmen nicht nur Zeit, sondern stellen auch eine lückenlose Einhaltung der gesetzlichen Anforderungen sicher.

Einfluss auf die Archivierung von E-Rechnungen: Signierte und unsignierte Rechnungen

Eine häufige Frage im Zusammenhang mit der E-Rechnung lautet: Muss eine Rechnung digital signiert sein, um rechtsgültig zu sein? Hier ist die Antwort klar: Nein. In Deutschland ist eine digitale Signatur für die Gültigkeit einer E-Rechnung nicht zwingend erforderlich. Rechnungen ohne digitale Signatur sind genauso gültig und muss von der Empfänger akzeptieren.

Situation bei Eingangsrechnungen:

- Keine Kontrolle über die Signatur: Als Rechnungsempfänger hast du keinen Einfluss darauf, ob eine eingehende Rechnung digital signiert ist. Diese Entscheidung liegt allein beim Rechnungssteller.

- Verarbeitung unsignierter Rechnungen: Unternehmen müssen in der Lage sein, sowohl signierte als auch unsignierte E-Rechnungen zu verarbeiten und revisionssicher zu archivieren.

- Gesetzliche Lage: Rechnungen ohne digitale Signatur sind ebenfalls rechtsgültig und unterliegen den gleichen Aufbewahrungspflichten wie signierte Rechnungen.

FAQs

Leistungsbeschreibung in der E-Rechnung: Wie viel Detail muss wirklich hinein?

Verifactu in Spanien: die neue Rechnungsstellungspflicht

Die E-Invoicing-Vorschriften in Europa

E-Rechnung 2025 FAQs

Vorbereitung für die Einführung von CKS.EINVOICE

E-Rechnung – Der flexible Standard EN 16931

E-Rechnung Stammdaten und Settings in SAP Business One

Archivierung von E-Rechnungen

E-Rechnungen International: Unterschiede und globale Entwicklungen